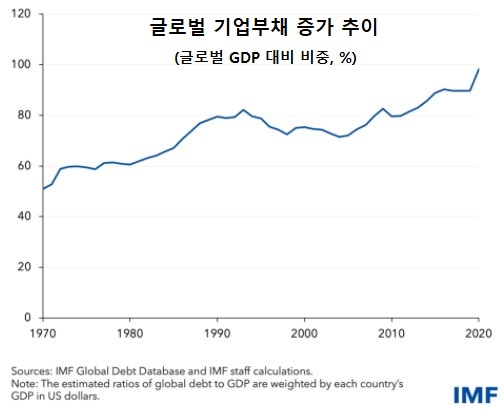

기업부채 위기가 다가오고 있다.

기업부채는 지난 2008년 금융위기 때부터 이미 기록적 규모로 쌓였는데 코로나 위기를 맞고는 폭증했다.

IMF에 따르면 2020년 말 글로벌 기업부채는 83조 달러. 세계 국내총생산의 98% 규모다. 2020년에 새로 늘어난 기업부채 8조9000억 달러 중 90%는 선진국과 중국이 늘렸다.

이제 각국 중앙은행이 인플레이션 억제를 위해 금리를 올리고 있으니 기업들의 부채 상환 비용이 늘어날 것이다. 아직 코로나 위기 향배를 확언할 수 있는 시점은 아니지만, 코로나 위기가 물러가면 그동안 활발했던 정부의 재정 지원도 대폭 줄어들 것이다. 그럼 부채에 눌린 기업의 취약점이 드러날 수밖에 없다.

정부 입장에서는 지금이 경제 회복을 앞두고 부채위기가 발생할 위험을 줄이는 데 관심을 둬야 할 시점이다. 살아남을 수 있는 기업엔 금융과 재정의 지원을 집중하고, 구조조정이나 청산이 필요한 기업들로부터는 발 뺄 준비를 서둘러야 한다. 선택과 집중을 통해 부실을 효과적으로 처리하는 시스템이 작동해야 경제가 탄력적이고 생산적으로 움직여 경쟁력을 높일 수 있다.

'칼럼-오늘의 경제' 카테고리의 다른 글

| 인플레이션이 성장세 늦춘다 (0) | 2022.04.16 |

|---|---|

| 식량가 상승, 저소득 국가에 타격 (0) | 2022.03.17 |

| 올해와 내년, 글로벌 경제 전망 (0) | 2022.02.03 |

| 달러 강세 대비해야 (0) | 2022.01.12 |

| 인플레이션 압력 커진다 (0) | 2021.12.27 |